前回の続き「インボイス制度」についてご紹介します。

消費税率が10%に引き上げられ、8%と10%の両方の消費税率が適用されていることにも慣れてきていると思いますが、インボイス制度は、この消費税の改正に関わる新しい制度です。今回はインボイス制度の概要や、新制度への具体的な対応方法について解説します。

さまざまな手続きが必要になる場合がありますので、早いうちに準備しておくことをお勧めします。

適格請求書の内容

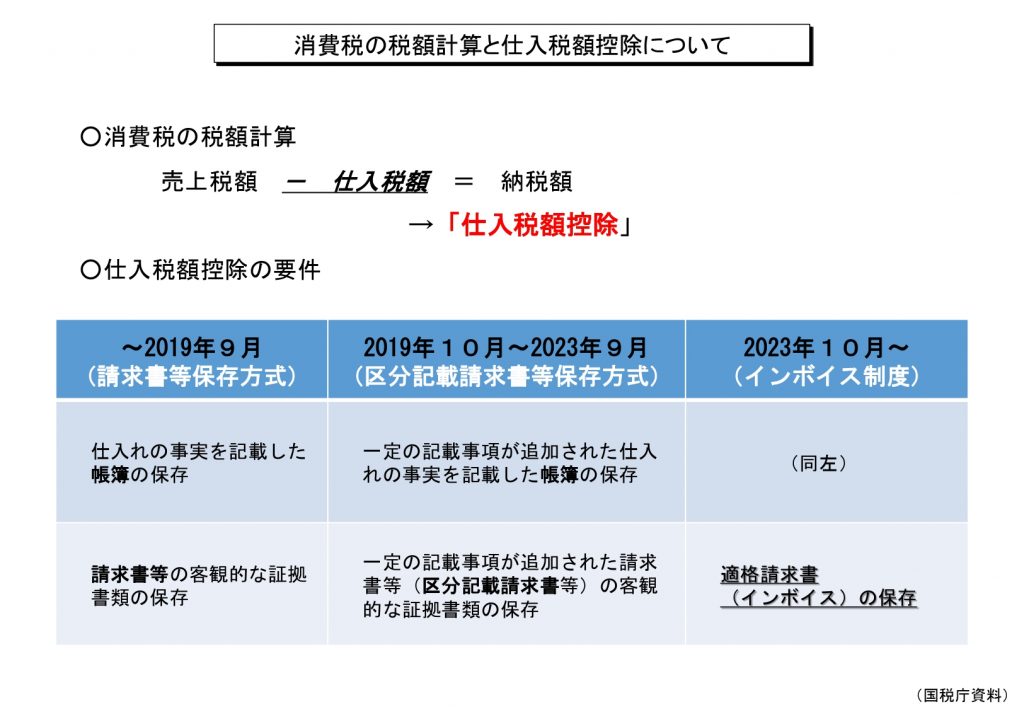

インボイス制度が導入された後は、事業者から制度が定める要件を充たした適格請求書の発行を受けて保存しておかないと、原則として仕入税額控除が受けられません。

したがって、仕入れに対して適格請求書が発行されなければ、本来納税しなければならない消費税よりも多くの消費税を納税しなければならないことになります。

適格請求書は誰でも発行できるものではありません。発行できる事業者と適格請求書の記載内容をきちんと理解しておきましょう。

適格請求書を発行できる事業者

適格請求書を発行できる事業者は、適格請求書発行事業者として税務署長より登録を受けた事業者です。

適格請求書発行事業者として認められるためには、登録申請のほかに消費税の課税事業者となる必要があります。いままで免税事業者であった場合には、発行事業者として登録された日以降は課税事業者となりますので、消費税を申告して納税しなければならなくなります。

登録申請書の提出は令和3年10月1日から始まっています。インボイス制度の導入がスタートする令和5年10月1日に登録事業者となるためには、原則として令和5年3月31日までに登録申請書を提出する必要があります。

登録申請は、定められた用紙を税務署に提出するほか、e-Taxを利用してインターネット上で行うことも可能です。

適格請求書の記載事項

適格請求書は、正確な消費税率や消費税額を伝える手段として作成した書類であれば、請求書、納品書、領収書、レシートなど書類の名称や形式に制限はありません。

記載事項は以下の通りです。

① 適格請求書発行事業者の氏名又は名称及び登録番号

② 取引年月日

③ 取引内容(軽減税率の対象品目である旨)

④ 税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率

⑤ 消費税額等(端数処理は一請求書当たり、税率ごとに1回ずつ)

⑥ 書類の交付を受ける事業者の氏名又は名称 ※国税庁資料より抜粋

小売店やレストラン・居酒屋などの飲食店、タクシー営業者など、不特定多数の消費者を顧客にする事業者は、⑥ 書類の交付を受ける事業者の氏名又は名称を省略できるなど、簡易的なものにした適格請求書を発行することができます。

また、適格請求書の発行が免除される場合や適格請求書の受領・保存がない場合でも仕入税額控除が適用される例外要件がありますので、詳しくは国税庁ホームページをご確認ください。

インボイス制度の概要(国税庁ホームページ)

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice_about.htm

POSレジなどを導入している小売店であれば、事業者の登録番号以外は、大方現在のシステムで記載事項が網羅されているために新たな対策は必要ない場合が多いですが、請求書を発行する一般の企業の場合には、請求書のフォーマットを変更するなどの対応が必要となります。

次回は「インボイス制度 免税事業者への影響」についてご紹介します。

コンスピリートでは不動産管理会社の視点で、サイト内に学べるコンテンツを豊富に取り揃えております。

このブログを書いた人

コンスピリート・ブログライター

コンスピリートの公式ブログライターが

不動産に関するお役立ち情報をお届けします。